2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が導入されます。

(※記載情報は2023年2月時点の情報を元に記載しております)

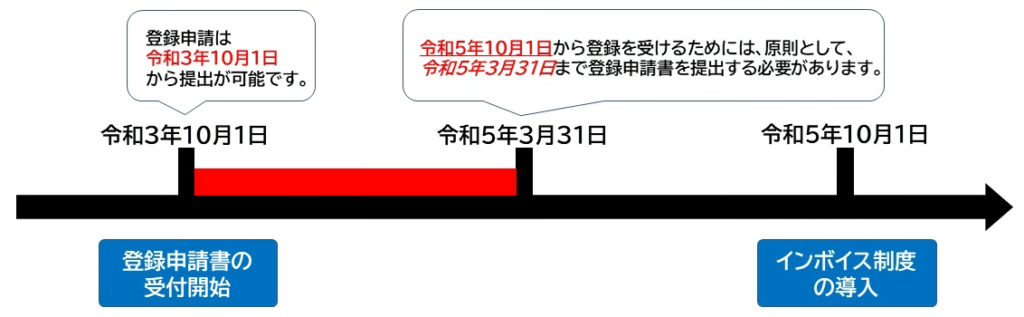

※制度スタートの2023年10月1日から適格請求書(インボイス)を発行するためには、2023年3月31日までに登録申請書を税務署に提出する必要があります。

<2023年2月変更>インボイス登録申請が特例として9月末まで受付可能となりました。

当初4月以降の申請には「困難な事情があることが要件でしたが、理由の申告を一切不要とする事になりました。

今後も状況次第で変更となる可能性があります。詳しい内容につきましては、当方にご相談ください。

適格請求書等保存方式(インボイス制度)とは

インボイス制度とは、令和5年10月1日から開始する仕入税額控除のための新たな仕組みです。

「適格請求書(インボイス)」とは、売り手が買い手に対して正確な適用税率や消費税額などを伝える手段で、一定の事項が記載された請求書や納品書を指します。 令和元年に消費税率が8%から10%に引き上げられると同時に、消費税の軽減税率制度が実施されたことで、8%から10%の消費税が混在するようになりました。経理業務において消費税率の扱いをきちんと把握しなければ、取引上でのトラブルや、消費税が正確に納税されない可能性があります。

インボイス制度は、複数税率(8%・10%)が明記された適格請求書(インボイス)の使用を義務づけることで消費税の透明性を保つための制度です。

インボイス制度導入による変更点

請求書などの記載ルールの変更(区分記載請求書から適格請求書へ)

仕入税額控除の対象は適格請求書(インボイス)のみ

適格請求書(インボイス)を発行するためには、事業所登録が必要

適格請求書発行事業者以外からの請求書は経過措置が適用できる

税額計算の方法が一部変更

適格請求書(インボイス)とは

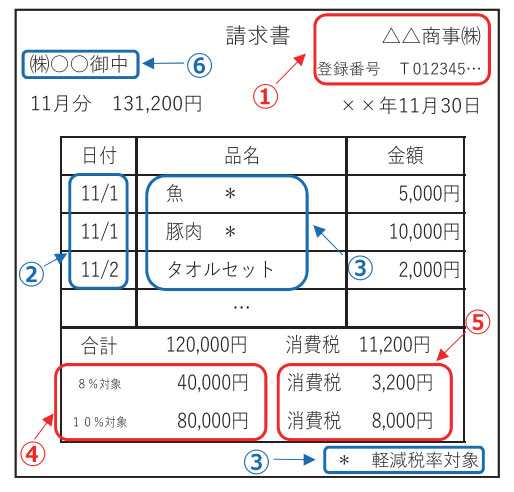

インボイス制度は通称で、正確には「適格請求書等保存方式」という制度です。適格請求書(インボイス)とは、下記の記載要件を満たした請求書のことを指します。

【適格請求書(インボイス)の記載要件】

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

出典:国税庁「適格請求書等保存方式の概要」

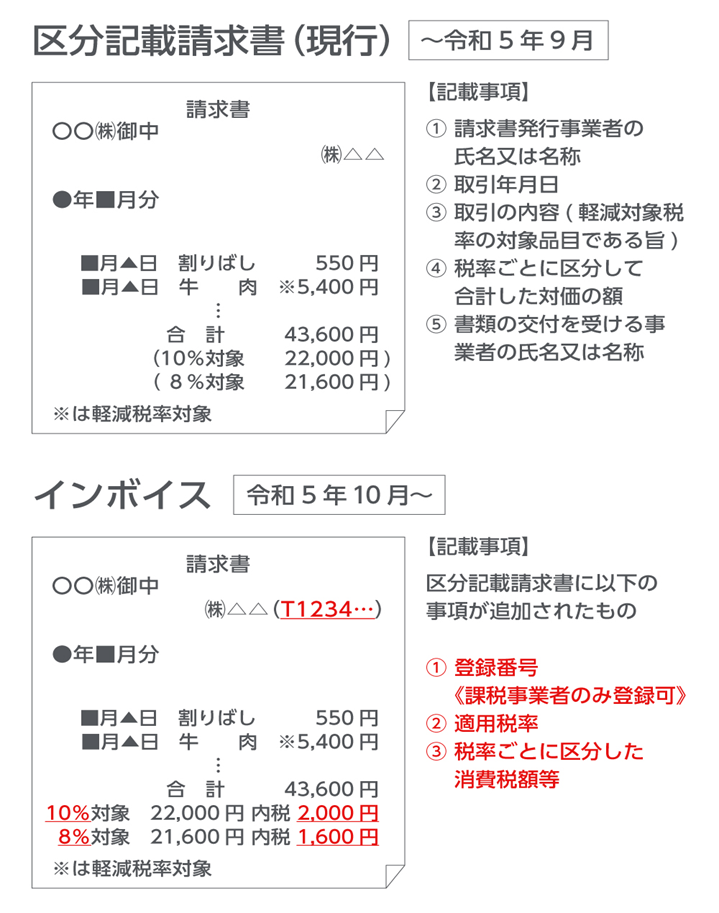

インボイスと現行の「区分記載請求書」との違い

インボイスは、現行の「区分記載請求書」に記載事項が追加されています。

現行の「区分記載請求書」の記載事項は次のとおりです。

(1) 請求書発行事業者の氏名又は名称

(2) 取引年月日

(3) 取引の内容(軽減対象税率の対象品目である旨)

(4) 税率ごとに区分して合計した対価の額

(5) 書類の交付を受ける事業者の氏名又は名称

インボイスは現行の「区分記載請求書」の記載事項に加え、次の3つが追加されています。

(1) 登録番号(課税事業者のみ登録可)

(2) 適用税率

(3) 税率ごとに区分した消費税額

出典:国税庁「適格請求書等保存方式の概要」

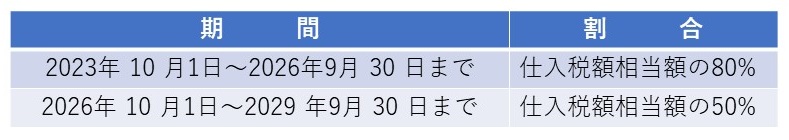

免税事業者等からの課税仕入に係る経過措置とは

免税事業者とは、基準期間における課税売上高が1,000万円以下の事業者を指し、納税義務が免除されます。

インボイス制度では、免税事業者など、適格請求書発行事業者以外から行った課税仕入は、原則として仕入税額控除を行うことができません。免税事業者はインボイスを発行できないからです。

ただし経過措置として、インボイス制度の導入から当面の間は、現行の「区分記載請求書等」であっても一定割合の仕入税額控除が認められています。

具体的な内容は次のとおりです。

期間による仕入税額控除割合

課税事業者に必要な準備は?

インボイスを発行するためには、適格請求書発行事業者になる必要があり、登録申請書を税務署に提出します。

スタートの2023年10月1日から請求書を発行するには、2023年3月31日までに登録申請書を税務署に提出する必要があります。

<2023年2月変更>インボイス登録申請が特例として9月末まで受付可能となりました。

当初4月以降の申請には「困難な事情があることが要件でしたが、理由の申告を一切不要とする事になりました。

今後も状況次第で変更となる可能性があります。詳しい内容につきましては、当方にご相談ください。

インボイス制度に対応するためのポイント

○請求書の様式(フォーマット)を変更する

適格請求書(インボイス)には、追加項目がいくつかあるため、早めに請求書の様式を変更しておきましょう

○免税事業者に今後における対応を確認する

取引先から適格請求書(インボイス)を発行してもらえないと、消費税の仕入額控除を受けられません。

そのため、免税事業者と取引している場合は、インボイス制度が開始される前に、適格請求書(インボイス)発行事業者になる予定があるか否か事前に確認しておくことをおすすめします。

もし、相手が適格請求書発行事業者にならない場合は、適格請求書発行事業者と分けて管理する必要性も出てくるでしょう。

○インボイス対応のシステムを導入する

インボイス制度開始後は、経理業務の負担増加が懸念されますが、インボイス対応の受発注システムや請求書管理システム、インボイス対応のレジなどを使用することで、業務の効率化が期待できます。

すでにシステムを使用している場合は、現行のシステムがインボイスに対応しているか確認しましょう。

インボイス対応のシステムを導入するためには、コストを含めた準備が必要です。慌ててしまわないよう、余裕をもって進めていきましょう。

○適格請求書発行事業者に登録する

適格請求書発行事業者の審査は時間を要すため、制度導入からすぐに登録してもらいたい場合は、インボイス制度が開始される半年前の令和5年3月31日までに申請してもらいましょう。

適格請求書発行事業者の登録申請書を管轄の税務署に提出し、登録を済ませると適格請求書発行事業者となり適格請求書(インボイス)の発行ができます。

適格請求書発行事業者の申請方法は「書面を直接持参」「郵送」「e-Taxによる電子申請」の3つから選択可能です。

取引先に上記を事前に案内することで、インボイス制度開始後も迅速に取引を進められます。

■国税庁サイト

「インボイス制度に関する各種情報」

「軽減税率制度に関する各種情報」

最後に

インボイス制度の開始により、企業も個人事業主も対応が必要です。

23年10月よりインボイスは適格請求書発行事業者にならなければ発行することができません。保存の義務も生じます。自社の状況を踏まえてインボイス制度に向けた準備を進める必要があります。

インボイス制度の仕組みをしっかりと理解した上で、インボイス制度を見据えた会計・請求書作成ソフトを導入することがおすすめです

当税理士事務所では、インボイス制度の相談から、会社のバックオフィスのお悩みやご不安に対して、各種クラウド会計導入など経理コンサルという形で様々なご提案をさせていただいております。

お気軽にお問い合わせください。0766-21-6483営業時間 9:00~17:00[土日祝も対応いたします]

お問い合わせはこちら