インボイス制度に対応するため何をすべきかについて、免税事業者、課税事業者の場合の場合それぞれについてポイントをまとめました

<免税事業者の対応>インボイス発行事業者になるかどうかの判断

インボイス制度導入後、インボイスを発行できるのは、インボイス発行事業者への登録申請を行った課税事業者のみです。免税事業者がインボイス発行事業者になるには、課税事業者に切り替え、インボイス発行事業者への登録申請を行う必要があります。 免税事業者は、課税事業者になりインボイス発行事業者になるか、免税事業者のままでいるかを判断しなければなりません。

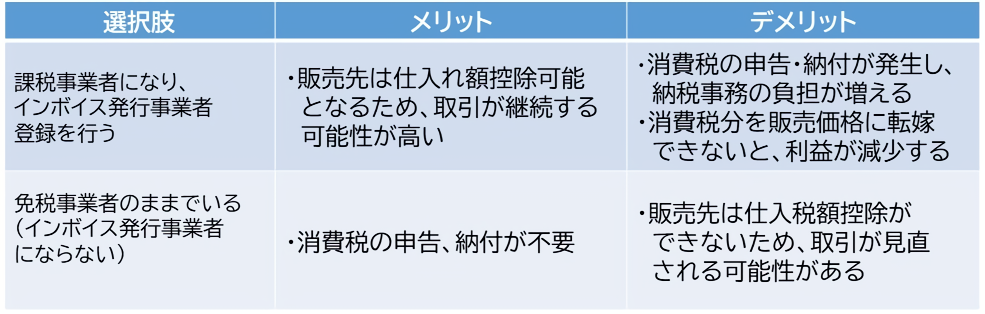

課税事業者となってインボイス発行事業者登録を行った場合と、免税事業者のままインボイス発行事業者にならなかった場合のメリット・デメリットは以下のようになります。

≪免税事業者が取り得る選択肢によるメリット・デメリット≫

インボイス発行事業者への判断は、販売先によっても異なります。例えば、販売先が一般消費者のみの場合、仕入税額控除は不要なのでインボイス発行事業者になる必要はありません。

現状は事業者への販売がなくても将来的に発生する可能性もあります。また、一般消費者と思って販売した際に、領収書を求められて、実は事業者だったとわかるケースもありえます。

他にも、販売先が事業者であったとしても、その事業者が免税事業者や簡易課税を選択している事業者なら仕入先からのインボイスは不要なので、インボイス発行事業者となる必要がない場面もあります。

インボイス発行事業者になるかどうか、自社の経営状況(収益状況、経理業務にかけるコスト、販売先、販売先との取引における関係性)や、将来の経営戦略などを踏まえ、総合的に検討する必要があります。

<<販売先による考え方(例)>>

<課税事業者の対応>インボイス発行事業者になるかどうかの判断

インボイス制度の導入にあたり、課税事業者はインボイス発行事業者になるかどうかを、どのように判断すればよいのでしょうか。まず、インボイス発行事業者に登録した場合、販売先は仕入税額控除が可能になるため、取引関係を継続する可能性が高いでしょう。

一方、インボイス発行事業者にならない選択もありえます。その場合、インボイス発行事業者への登録申請や請求書の様式変更、インボイスの保存などの手間は発生しませんが、販売先は仕入税額控除ができないため、取引関係を見直される可能性があります。 事前に取引先の状況を確認する事をオススメします。詳しくは下記リンクに用意しました。

※制度スタートの2023年10月1日から適格請求書(インボイス)を発行するためには、2023年3月31日までに登録申請書を税務署に提出する必要があります。

<2023年2月変更>インボイス登録申請が特例として9月末まで受付可能となりました。

当初4月以降の申請には「困難な事情があることが要件でしたが、理由の申告を一切不要とする事になりました。

今後も状況次第で変更となる可能性があります。詳しい内容につきましては、当方にご相談ください。

当税理士事務所では、インボイス制度の相談から、会社のバックオフィスのお悩みやご不安に対して、各種クラウド会計導入など経理コンサルという形で様々なご提案をさせていただいております。

お気軽にお問い合わせください。0766-21-6483営業時間 9:00~17:00[土日祝も対応いたします]

お問い合わせはこちら